Argentina, que juega en la B o en la C del comercio internacional, recibe el “efecto cascada” de la situación: si faltan buques en las rutas que más demandan y más pagan, se los saca de las rutas con menos demanda y que menos pagan.

Hace tiempo que el comercio exterior argentino no atraviesa por uno de sus mejores momentos. Eso está más que claro.

Sin embargo, el aumento del precio de los fletes internacionales y las crecientes dificultades logísticas locales, debido a la escasez de disposición de buques y contenedores, continúa empeorando el panorama.

Vista generaL, el jueves pasado, de las decenas de contenedores aparcados en el Puerto Comercial de la ciudad de Buenos Aires (EFE)

La coyuntura fue abordada hoy por Sergio Serrichio, periodista de Infobae, quien señaló que, entre otros problemas, el aumento de los costos está disminuyendo el precio FOB que reciben los exportadores y complicando la planificación de los envíos.

En el caso de las compras, los aumentos de los fletes encarecen los bienes importados y la base sobre la cual se calcula el pago de aranceles, afectando así por dos vías los precios internos.

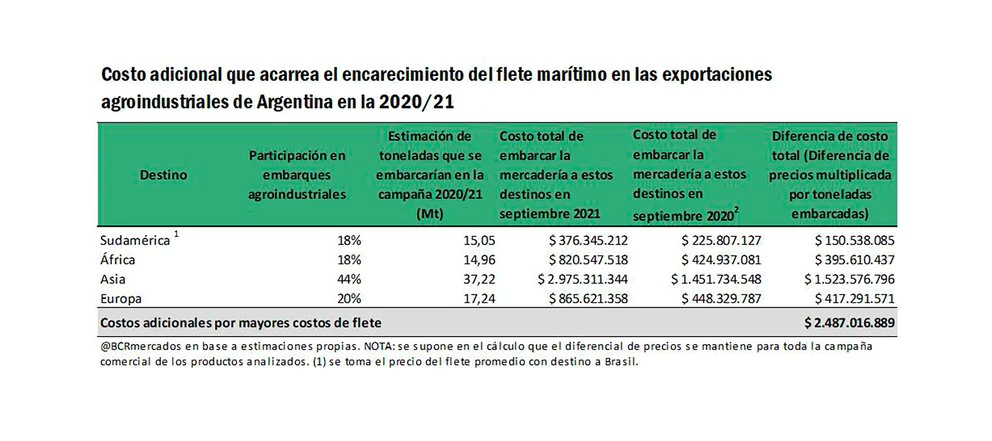

Cabe recordar que días atrás, tomando en cuenta la distribución promedio de los embarques de las últimas campañas y estimando el sobrecosto del encarecimiento de los fletes martítimos sobre las cadenas agroindustriales, Emilce Terré y Javier Treboux, analistas de la Bolsa de Comercio de Rosario (BCR), calcularon en USD 2.500 millones el efecto sobre el sector agroexportador, el principal aportante de divisas de la Argentina.

Ese “sobrecosto”, más que pasar a los compradores del exterior es mayormente absorbido por la producción, porque las oscilaciones de precios de seguros y fletes repercuten más “aguas arriba” que “aguas abajo” de la cadena de producción y comercialización internacional.

El cálculo de Terré y Treboux es sobre los 84,5 millones de toneladas de exportación de soja, maíz, sorgo, trigo, girasol, cebada y derivados de la campaña 2020/21, que se transportan en barcos de carga seca a granel (dry bulk).

En su informe, Serrichio señala que el problema también afecta al transporte marítimo por contenedores, por los cuales circula más de la mitad del comercio internacional.

“En el caso argentino, esto afecta la exportación de carne, de productos pesqueros y, por caso, del maní, del que la Argentina vende unos USD 1.000 millones al año”, sostuvo.

Al respecto, señaló que los costos se multiplican por el mayor tiempo de contenedores en puerto, la imposibilidad de programar el transporte de camiones a las terminales (lo que encarece también el transporte terrestre) y las demoras hacen temer también problemas de flujo de fondos.

“Sin despacho de carga no hay cobranzas para afrontar sueldos e insumos, en un país de crédito casi inexistente, explicaron a Infobae desde la Cámara Argentina del Maní, que se vende principalmente a la Unión Europea”, dijo.

“La situación –continuó--, se agravó por falta de contenedores, que están más tiempo en viaje o en puertos trasbordo o de destino, porque la logística es más lenta ya que los puertos del mundo están trabajando con menos”.

Pero además, según señala Serrichio, los frecuentes paros en las terminales hacen que las empresas marítimas sean aún más reacias a navegar hasta los puertos argentinos.

En tal sentido, muchas llegan solo hasta los del Sur de Brasil.

“Es un fenómeno internacional: los fletes pasaron de un promedio de USD 1.000 a USD 10.000 por contenedor grande (de 40 pies) para la ruta Shanghai-Buenos Aires (la más representativa), un valor que afecta a la industria, destino del 80% de lo que importa el país: materias primas, partes, insumos, máquinas, repuestos.

“Esto te erosiona competitividad, porque impacta en el precio”, dijo a Infobae Fernando Furci, gerente general de la Cámara de Importadores de la República Argentina (CIRA).

“En importaciones de alto valor, la incidencia puede absorberse, pero en un contenedor de tela para la industria textil, de unos USD 40.000 (o USD 30.000, por caso, si es tela de tohalla), la incidencia es muy alta”, ejemplificó Furci.

Un informe de CIRA estimó que llevará dos años hasta que la situación se normalice.

“La pandemia generó tremendos desvíos de producción y comercio, demanda atrasada y países que buscan reabastecerse rápidamente. Hoy hay menos oferta (de transporte) en la costa Sur de América”, explicó Furci.

Muchos barcos llegan solo hasta el sur de Brasil. “Acá solo vienen si tienen mucha capacidad sin usar. Para Brasil también aumentó el flete, pero la Argentina está en peor situación, porque su posición logística no es buena: los contenedores que llegan tienen que vaciarse y llenarse”, dijo el gerente de CIRA.

Los más afectados son quienes importan materias primas semielaboradas. Y no solo aumenta el precio CIF (incluye seguro y flete) sino la base impositiva para pagar aranceles, aunque no hay cálculos sobre esa pérdida o sobrecosto. “Cada sector tiene sus propios números”, dijo Furci.

Para Serrichio, a la posición geográficamente excéntrica de la Argentina se suma su escaso peso en el comercio internacional.

En tal sentido, el experto en comercio y negocios internacionales Marcelo Elizondo precisó en un estudio que en 1980 las exportaciones argentinas de bienes y servicios representaban 7,99% de las de América Latina y 0,40% del total mundial y en 2020 las proporciones fueron 5,29 y 0,28% respectivamente. La Argentina perdió 30% de su participación en el comercio mundial y 34% de su participación en el comercio latinoamericano.

“Pagamos el precio de ser una economía cerrada: los servicios logísticos prefieren mercados más grandes, y tenemos puertos muy antiguos”, expresó.

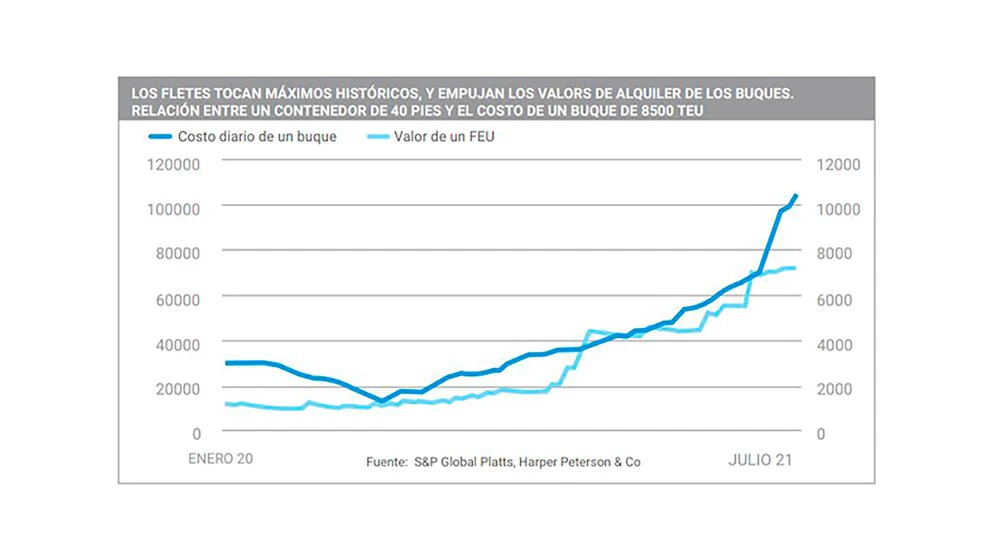

El estudio de Terré y Treboux resalta que desde el inicio de la expansión del Covid-19, los precios de los fletes marítimos tuvieron fuertes shocks y gran volatilidad.

Al inicio de 2020 colapsaron, por la caída de la demanda y el hundimiento del precio de los combustibles. Ahora, en cambio, los fletes internacionales son los más altos de los últimos 11 años, algo que en el caso de las cargas secas a granel se debe mucho a la reactivación de la construcción de infraestructura en algunas regiones, que traccionó gran demanda de mineral de hierro, a lo que se sumó el fuerte aumento de las compras de commodities agrícolas de China.

Para los embarques a Asia, destino de más del 40% de los productos agroindustriales argentinos, los fletes se encarecieron más USD 40 por tonelada en el último año.

Y enviar carga a “Brasil medio” vía buque oceánico se encareció en unos USD 10 por tonelada, precisó el estudio del BCR. Los especialistas aclararon además que los destinos de exportación no se calculan por producto, sino aplicando un promedio del número de buques que parten portando bienes agroindustriales desde nuestro país hacia cada uno de los diferentes destinos.

El informe de la CIRA afirma que la escalada de los fletes marítimos “continúa rompiendo todos los pronósticos y en el ambiente ya se habla de una temporada pico permanente”, amén de recordar que el 80% del volumen global y el 70% del valor global del comercio exterior se hace por vía marítima, de cuyo total, a la vez, 52% son mercaderías que viajan en contenedores.

Además de cuestiones de oferta y demanda, también hay sospechas de colusión. El ajuste de la oferta (de transporte) fue coordinado, dice el estudio, “porque 7 de cada 10 contenedores que navegan en el mundo lo hacen en buques de tres alianzas marítimas que concentran el 90% del tráfico mundial.

“Dos valles profundos terminaron de marcar la tendencia sobre la que las navieras justificaron los altos valores de fletes y de recargos por demora: el bloqueo del Canal de Suez y el rebrote de coronavirus en determinados puertos de China”, observó la CIRA.

Este contexto de escasez, según señalo Infobae, se volvió ideal para los dueños de buques portacontenedores que no los operan, sino que los chartean: las tarifas diarias de un buque Panamax, como los que operan en la Argentina, superan los USD 50.000, hasta 4 veces más de los valores prepandemia.

La Argentina, que juega en la B o en la C del comercio internacional, recibe el “efecto cascada” de la situación: “si faltan buques en las rutas que más demandan y más pagan, se los saca de las rutas con menos demanda y que menos pagan”, dice el informe.

“Si falta bodega en la costa este de América del Sur, el pronóstico puede incluso empeorar. Porque los armadores y los operadores de buques elegirán colocar sus buques en las rutas donde tengan más rentabilidad”.

El encarecimiento del transporte marítimo internacional ha logrado revertir, al menos por un tiempo otra excentricidad argentina: ya no resulta más caro transportar granos en camión desde del norte argentino a los puertos del Gran Rosario de lo que cuesta transportarlos desde allí a la China.

Sigue siendo cierto, sin embargo, que los costos de transportar en camión una tonelada de granos es mucho más caro que en Brasil y que en EEUU, dos de sus principales competidores.

“Actualmente, el costo en dólares por tonelada por kilómetro recorrido en Argentina (USD 0,092 /t/km) es un 75% más caro que en Brasil”, dice otro trabajo de la BCR.

A su vez, el costo en dólares por tonelada por kilómetro recorrido para una distancia de 321 km asciende en EEUU a unos 6 centavos de dólar, un 54% menos que en Argentina, pese al fuerte aumento que tuvo en los Estados Unidos el flete por camión debido a la suba del precio de los combustibles.

“Porque desde antes del aumento de los fletes internacionales, el país soporta el ‘costo Moyano´ . Además de los tiros que vienen de afuera, hay que esquivar los tiros a los pies”, concluyó Serrichio.